負担調整措置について

- [更新日:2020年7月17日]

- ID:4618

負担調整措置とは

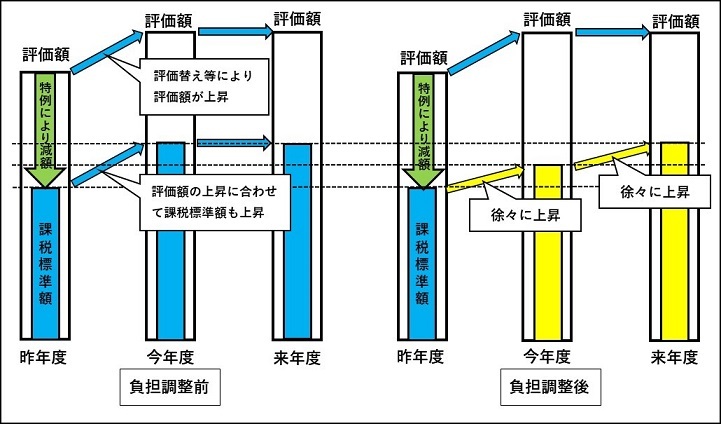

土地の評価については、評価替え等により、評価額が急激に上昇する場合があります。そのような場合に、税負担の上昇を緩やかになるよう、評価額の上昇に合わせて課税標準額を上昇させるのではなく、徐々に課税標準額を上昇させる負担調整措置が講じられています。

税負担については、負担水準に応じて求められます。

負担調整措置のイメージ

負担水準とは

その土地の課税標準額が固定資産税評価額との比較から見てどの程度の水準にあるかを示す指標です。

具体的には、次の算式によって算出されます。

負担水準=前年度の課税標準額 ÷ 今年度の評価額から計算した課税標準額(評価額×特例率等)×100

負担水準が低いと、本来の評価額と比較して課税標準額が低い状態といえます。そのため、課税標準額を評価額に合わせた金額とするのですが、急激に上昇させると税負担が大きいため、負担調整措置により徐々に増加していくものとなっています。

住宅用地の負担調整について

| 負担水準 | 税額 | 課税標準額 |

|---|---|---|

| 100%以上 | 減少 | 特例課税標準額(評価額×住宅用地の特例率) |

| 100% | 据置 | 特例課税標準額(評価額×住宅用地の特例率) |

| 100%未満 | 上昇 | 前年度の課税標準額+特例課税標準額(評価額×住宅用地の特例率)×5% |

住宅用地の特例率は、住宅1戸あたり200平方メートル以内が6分の1で、それ以外が3分の1となります(都市計画税は、200平方メートル以内が3分の1で、それ以外が3分の2)。

非住宅用地の負担調整について

| 負担水準 | 税額 | 課税標準額 |

|---|---|---|

| 70%を超す | 上昇 | 評価額×70% |

| 60%以上70%以下 | 据置 | 前年度課税標準額と同額 |

| 60%未満 | 減少 | 前年度の課税標準額+評価額×5% |

市街化区域にある農地の負担調整について

| 負担水準 | 税額 | 課税標準額 |

|---|---|---|

| 100%以上 | 減少 | 特例課税標準額(評価額×特例率) |

| 100% | 据置 | 特例課税標準額(評価額×特例率) |

| 100%未満 | 上昇 | 前年度の課税標準額+特例課税標準額(評価額×特例率)×5% |

特例率は、固定資産税は1/3で、都市計画税は2/3となります。

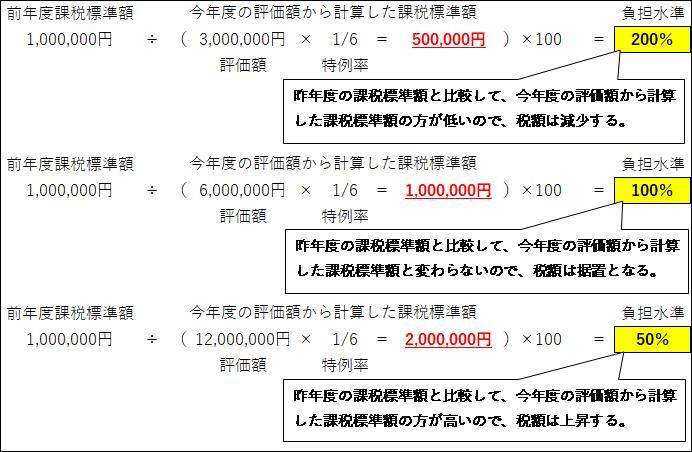

負担水準の計算例(200平方メートル以内の住宅用地の場合)

前年度の課税標準額が100万円で、今年度の評価額が300万円・600万円・1,200万円だった場合に、負担水準の計算の仕方について下記をご確認ください。

200平方メートル以内の住宅用地の場合の計算例となります。土地の種類・状況によって特例率や負担水準率による税額上昇・据置・減少の取り扱いが異なりますので、ご注意ください。

お問い合わせ

岩倉市役所総務部税務課固定資産税グループ

電話: 0587-38-5806 ファックス: 0587-66-6100

電話番号のかけ間違いにご注意ください!

ソーシャルサイトへのリンクは別ウィンドウで開きます